Com’è al verde la Silicon Valley

La banca di fiducia dei venture capitalist travolta da una assai tradizionale corsa agli sportelli, causata da buchi regolatori e insipienze gestionali nell'era dei tassi in crescita

Che differenza possono fare poche ore, nei destini del mondo. Due giorni fa eravamo impegnati a divinare quale sarebbe stato il “tasso terminale”, cioè quello massimo, che le banche centrali avrebbero raggiunto prima di causare una recessione o un rallentamento con raffreddamento dell’inflazione. Oggi siamo a chiederci se rischiamo una crisi sistemica con epicentro il sistema bancario, da quello regionale statunitense ai colossi iper-vigilati. In realtà si tratta di due facce della stessa medaglia. O dello stesso poliedro.

È accaduto che Silicon Valley Bank (SVB), banca californiana fondata quarant’anni addietro e divenuta istituto di fiducia del mondo delle startup tech e del venture capital americano con attivi per circa 200 miliardi di dollari, al sedicesimo posto negli Stati Uniti, è “saltata”, divenendo il secondo maggior fallimento della storia bancaria americana, dopo Washington Mutual nel 2008. Come? Vediamo in sintesi estrema per non addetti ai lavori.

LA BANCA DEI VENTURE CAPITALIST

I venture capitalist e gli startupper raccolgono fondi per le proprie intraprese. Negli anni d’oro, quelli del denaro regalato e della “bolla di tutto”, questi flussi di soldi erano un fiume in piena e venivano depositati presso SVB e altre banche di fiducia. SVB, non sapendo dove mettere il grosso di questi soldi, ha deciso di comprare titoli di stato a lunga scadenza e obbligazioni ipotecarie garantite dal governo federale. Quindi, prima constatazione: raccolta a vista, praticamente da una sola tipologia di clienti aziendali (rischio concentrazione, quindi), e impieghi a lungo termine. Sicuri ma con rischio duration.

Dopo l’inizio della stretta monetaria da parte della Fed e delle altre banche centrali, il meraviglioso e voluminoso mondo di panna montata e zucchero filato delle startup e del venture capital ha subito uno scossone: round di funding più rarefatti e a valutazioni in progressivo ridimensionamento. Sono i cosiddetti down round, che a volte mandano a gambe all’aria i prodigi imprenditoriali nelle incubatrici.

Il fiume in piena è quindi stato colpito da siccità: nel quarto trimestre 2022, nuovi fondi in calo del 65% sull’anno precedente e ai minimi dal 2013. Nel frattempo, le startup hanno continuato a fare le startup, cioè tipicamente a bruciare cassa per investimenti, buste paga e costosi giocattoli per i founder (yacht, Ferrari, castelli, vigneti ecc.).

Il cosiddetto cash burn ha portato a un calo dei depositi bancari, anche e soprattutto a SVB. La quale a un certo punto si è trovata costretta, per fare fronte ai prelievi, a dover vendere parte dello stock di titoli a lunga scadenza. Vendita che è avvenuta in perdita visto che, quando i rendimenti di mercato aumentano, i prezzi delle obbligazioni diminuiscono. Tanto più quanto la scadenza è lunga.

UN CLAMOROSO MISMATCH DI SCADENZE

Qui si è prodotto un buco di capitale, che le società di rating hanno segnalato alla banca. I cui vertici hanno quindi deciso di tentare di procedere ad un aumento di capitale da due miliardi e mezzo di dollari. Nel frattempo, il panico tra i venture capitalist era allo zenit, con inviti alle aziende associate a togliere soldi da SVB, tenendo al più i 250 mila dollari coperti da assicurazione federale sui depositi. A fine giornata di giovedì 9 marzo, erano defluiti 42 miliardi di dollari di depositi. La più classica delle profezie che si autoavverano.

A questo punto, campana a morto. Aumento di capitale abortito, nessun cavaliere bianco all’orizzonte, panico generalizzato a partire dalle banche regionali americane sino ai colossi ultra vigilati e al resto del mondo, corsa verso la protezione offerta dai titoli di stato (flight to quality), con crollo dei rendimenti. Le autorità californiane decidono di fermare la banca ancora a sportelli aperti e fanno intervenire in amministrazione straordinaria il FDIC, Federal Deposit Insurance Corporation.

Lunedì, i correntisti potranno liberamente prelevare 250 mila dollari a rapporto e riceveranno un acconto sul rimanente (in funzione delle prime liquidazioni dell’attivo), oltre a un documento che dà loro titolo a vedersi corrisposto quanto residuerà dalla vendita dell’attivo, cioè soprattutto dei titoli di stato e delle obbligazioni ipotecarie, ai prezzi di mercato. Molto più bassi di quelli di acquisto, anche se la corsa alla protezione di queste ore ha fatto aumentare i prezzi.

DOMANDE IN ATTESA DI RISPOSTE

E ora? Alcune domande aperte, in attesa di conoscere le risposte.

- Il collasso è davvero sistemico? Al momento non lo sappiamo ancora. Di certo ora ci sarà un “premio per la diffidenza”, nel senso che i correntisti vorranno essere rassicurati, a partire dalle banche regionali, e questa rassicurazione costerà in termini di maggiori tassi sui depositi. In prima battuta, e come minimo, si attendono compressioni del margine di interesse.

- Perché SVB ha insistito a tenere i fondi in titoli a lungo termine, anche quando la Fed ha iniziato ad alzare i tassi? Bisogna ricordare che quei titoli hanno cedole molto basse, quindi flussi di reddito molto contenuti, destinati a essere soverchiati dai costi dei depositi. Col senno di poi, un caso di stupidità manifesta, quindi. E magari nelle brochure si vantavano anche di avere un risk management da top class.

- Ma non ci sono norme di vigilanza che tengono sotto controllo la liquidità delle banche? Ci sono, ma sulle banche grandi. Le altre, a partire dalle regionali, hanno fatto lobbying con successo ottenendo, sotto l’amministrazione Trump, corpose esenzioni, parziali e totali, dall’applicazione di due quozienti fondamentali: il Liquidity Coverage Ratio e il Net Stable Funding Ratio. Se questi paletti fossero stati rispettati, il mismatch di scadenze e liquidità non sarebbe probabilmente diventato letale. Ora prepariamoci a una stretta regolatoria anche sulle banche regionali. A buoi scappati dalla stalla, come sempre.

- Oltre al management di SVB, di chi è la colpa? Delle banche centrali? Beh, le banche centrali hanno deciso di stringere la politica monetaria “sin quando si rompe qualcosa”, anche se non possono dirlo in questi termini. Essendo partite in forte ritardo e cercando di recuperare la credibilità perduta, hanno consapevolezza che “qualcosa” di non piacevole può accadere, durante il viaggio.

- Che ne sarà della filiera startup? Lo vedremo. I depositi SVB erano di natura aziendale, pare che il 96% eccedesse la soglia di assicurazione federale di 250 mila dollari. Molte startup potrebbero trovarsi da subito nell’impossibilità di pagare gli stipendi, per mancanza di cassa. Dipenderà dalla diversificazione dei rapporti bancari, anche se queste aziende tendono a non averne molti. A livello di ecosistema, fondi specializzati in distressed credit si sono già fatti avanti per comprare i depositi delle startup a sconto più o meno elevato. Si svilupperà un fisiologico mercato secondario dei titoli di credito verso SVB. Ci sono notizie di spillover sulle filiali estere di SVB, in particolare in Regno Unito dove i founder sono nel panico e invocano l’intervento del Tesoro. Da osservare quindi l’eventuale ruolo pubblico, come prestatore di ultima istanza. Avremo lo stato startupper in conseguenza di iniezioni di liquidità che diventano capitale?

- Ci sono altre conseguenze impreviste ed imprevedibili? Al momento, una. Circle, la società che ha creato e gestisce lo stablecoin USDC, quello che si spartisce il grosso del mercato con Tether, ha annunciato di avere bloccati presso SVB circa 3,3 miliardi di dollari su 40 miliardi di riserve. Lo stablecoin deve mantenere stabile il rapporto di parità col dollaro, e investe le riserve in titoli di stato a breve termine e depositi bancari. La quotazione è scesa sino a 0,81 centesimi per dollaro, e le conversioni in altri stablecoin sono state bloccate.

- Il sistema delle banche ha un portafoglio titoli con perdite teoriche anche pesanti: quanto è rischiosa questa situazione? Lo diventa se il portafoglio è grande per incidenza sugli attivi complessivi, e se la banca non è in grado di acquisire nuove passività per rimborsare importanti deflussi di depositi senza essere costretta a realizzare le perdite sul portafoglio titoli. Di solito, questa non è la situazione delle banche maggiori ma può esserlo per quelle di seconda fila o regionali.

- C’è un ultimo punto. Con la stretta monetaria e il Quantitative Tightening, i depositi sono destinati a restringersi, meccanicamente, allo stesso modo in cui si erano gonfiati durante il Quantitative Easing. Questo è il rischio da non sottovalutare, ora, per le banche che hanno minore facilità di rivolgersi al mercato del funding all’ingrosso.

Per concludere (per ora), questa non è una crisi causata da ingegneria finanziaria su prodotti opachi, ma da un disallineamento (mismatch) tra scadenze di raccolta e impieghi, favorito da allentamenti regolatori su alcune tipologie di banche. Di certo è una conseguenza del rialzo dei rendimenti di mercato, una delle molte che abbiamo visto e vedremo nelle prossime settimane e mesi. Fa tutto parte del conto della disintossicazione dal denaro facile.

Comunque vada questa specifica vicenda, una stretta monetaria senza precedenti nata da condizioni monetarie senza precedenti rischia di portarci ad una recessione accompagnata da elevati rischi per la stabilità finanziaria. Uno scenario decisamente tossico.

- Aggiornamento del 13 marzo: le autorità intervengono, i depositanti di SVB e Signature Bank (posta in risoluzione nelle scorse ore), saranno integralmente garantiti, “senza costi per i contribuenti”. Azionisti e “alcuni creditori non garantiti” non saranno protetti. Eventuali costi a carico del sistema di assicurazione federale sui depositi saranno recuperati a carico del sistema bancario, come previsto dalla legge. Le banche potranno prendere a prestito dalla Fed a scadenze sino a un anno mettendo a garanzia Treasury, obbligazioni ipotecarie e altri titoli di elevata qualità, valutati a valore nominale e non di mercato. Per ora la crisi appare contenuta ma restano le domande sul risk (mis)management delle banche coinvolte e -soprattutto- sulle norme di vigilanza.

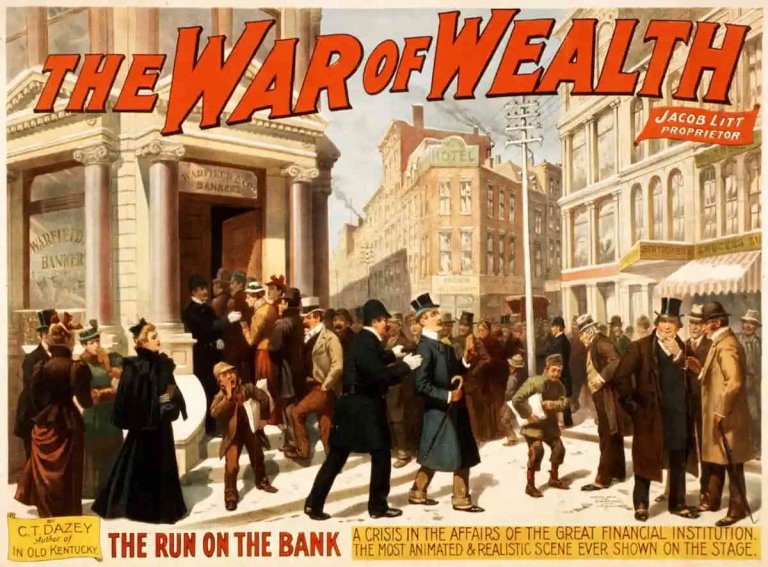

Photo By Strobridge & Co. Lith. – This image is available from the United States Library of Congress’s Prints and Photographs divisionunder the digital ID var.0760. This tag does not indicate the copyright status of the attached work. A normal copyright tag is still required. See Commons: Licensing for more information. Public Domain