Cina addio per gli investitori occidentali?

Mentre gli investitori occidentali meditano ritirate dalla Cina, si scopre che i cinesi hanno continuato a investire pesantemente nei fondi occidentali di private capital, aggirando i crescenti vincoli all'investimento diretto

La Cina sta diventando la nube gonfia di dubbi e timori che grava sul mondo. Il confronto con gli Stati Uniti è caratterizzato dalla costante oscillazione tra suggestioni di conflitto totale, incluso forse quello militare su Taiwan, e selezione di ambiti di cooperazione, come quello ambientale. Nel mezzo, l’Europa, che rischia di essere lentamente ma inesorabilmente espulsa dalla manifattura in territorio cinese, come sembra sperimentare in questi mesi la Germania, e che fatica a ricondurre a unità gli interessi nazionali di ventisette paesi.

La Cina domina i processi di lavorazione dei minerali della transizione ecologica, e sta aumentando la propria penetrazione nei paesi produttori. Gli americani tentano di frenare lo sviluppo misto civile-militare della tecnologia cinese oltre che di sviluppare la propria capacità di produzione e acquisizione di materiali critici, con un imponente programma di sussidi a cui l’Europa non è sinora riuscita a rispondere.

REPRESSIONE ECONOMICA FINANZIARIA

Ma la Cina presenta crescenti incognite economiche. Una crescita debole, certamente al di sotto delle aspettative legate alla completa riapertura post-pandemica; un settore immobiliare che rischia di zavorrare il paese e causare sconquassi nella finanza pubblica locale, costringendo le autorità centrali a intervenire per evitare default pericolosi tanto per l’economia che per il consenso al regime.

Ma le autorità cinesi stanno facendo anche altro. Ad esempio, hanno avviato un’attività repressiva sulle cosiddette “reti di esperti”, società di consulenti formate da insider aziendali ed ex funzionari governativi a cui le aziende e gli investitori occidentali si rivolgono per “comprendere” dove sta andando il pianeta Cina, e che ora vengono accusate dal regime di potenziale attività di spionaggio a favore degli occidentali, dopo essere state elogiate come un modello dallo stesso Xi Jinping, solo pochi anni addietro.

La repressione delle reti di esperti, lanciata con coreografiche irruzioni a favore di telecamere nella sede della maggiore di queste strutture di consulenza, e puntualmente pubblicizzata nei telegiornali, si affianca al giro di vite sull’accesso degli occidentali a database aziendali nazionali. Capvision è il nome della maggiore società nel mirino. Fondata nel 2006 da ex consulenti Bain & Co. ed ex investment banker Morgan Stanley, si avvale della collaborazione di 450.000 consulenti freelance e parcella cifre variabili da 70 a 10.000 dollari l’ora, annovera 2.000 clienti tra cui le maggiori società di consulenza globale, banche ed hedge fund, che la usavano per comprendere tra le altre cose l’evoluzione del quadro normativo interno cinese. Puntava a quotarsi a Hong Kong ma i piani sono stati accantonati, e alla luce di quanto sta accadendo non è difficile comprendere il motivo.

Le autorità cinesi accusano Capvision di diffondere segreti nazionali a entità legate alla intelligence dei paesi occidentali. Non è difficile, in questa accusa, cogliere la reazione speculare a quanto accade in occidente rispetto alle aziende cinesi. Ma non sono solo aziende cinesi di consulenza a essere finite sotto i riflettori degli inquirenti: c’è anche la società americana di consulenza Bain & Company (corsi e ricorsi storici) e l’azienda di due diligence statunitense Mintz Group, i cui uffici di Pechino sono stati perquisiti e cinque dipendenti cinesi della società sono stati fermati.

INVESTITORI OCCIDENTALI IN USCITA

La somma di questi episodi e l’andamento problematico della ripresa stanno spingendo gli investitori occidentali a una riflessione sull’opportunità di investire o restare investiti in Cina. E si segnalano già i primi disimpegni. Il secondo maggior fondo pensione canadese ha deciso di cessare l’investimento non quotato (private equity e private debt). Il fondo sovrano di Singapore, GIC, ha ridotto a sua volta l’investimento non quotato, un altro fondo pensione canadese ha chiuso il team di analisti azionari.

Un asset manager olandese, che gestisce 530 miliardi per conto di fondi pensione del paese europeo e che opera in Cina da 15 anni, segnala la crescente preoccupazione dei propri clienti. Peraltro, il disimpegno dagli investimenti cinesi illiquidi è fonte di alta criticità, perché non è come scaricare azioni sulle borse di Shanghai e Shenzhen, togliersi il dente e passare oltre. E infatti, a maggio gli investitori esteri hanno venduto sulle borse cinesi azioni per 1,7 miliardi di dollari, dopo il deflusso di 659 milioni di aprile.

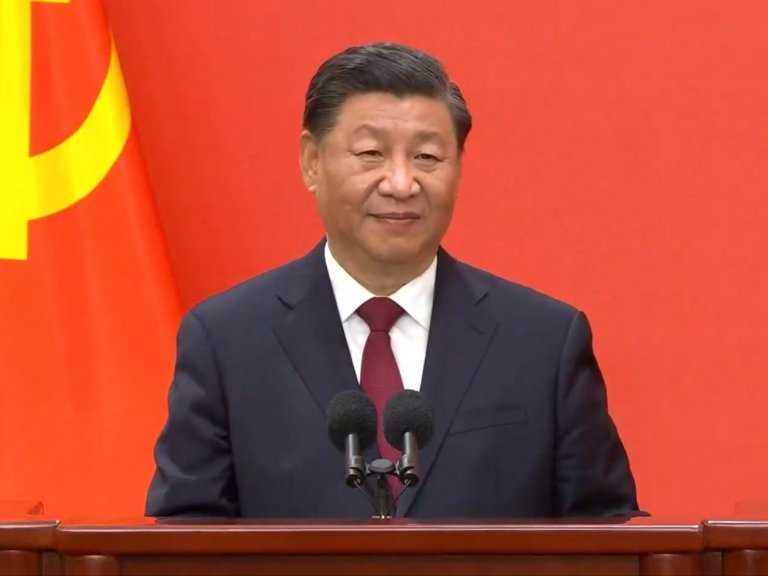

La repressione del settore tech cinese, l’azione di contrasto americano all’acquisizione di microprocessori di fascia alta da parte di Pechino, l’erraticità ed imprevedibilità delle decisioni di Xi, ormai unico dominus del paese, in una pericolosa concentrazione di potere, rendono ad alto rischio l’investimento in Cina.

Ma, mentre gli investitori si interrogano su che fare, e due pesi massimi del business occidentale come Jamie Dimon, boss di JPMorgan, e lo stesso Elon Musk, cercano di tenere i piedi in Cina tentando di fare da pontieri e sperando in tempi migliori, per una curiosa e ironica asimmetria scopriamo che entità statali cinesi sono pesantemente investite in fondi alternativi illiquidi occidentali. Sia nella forma di partecipazione alle società che creano i fondi di private capital che come Limited Partner a tali fondi, ma spesso con la possibilità di co-investimento in singole operazioni. Si stima che le due maggiori entità cinesi (CIC e Safe) abbiano investito in private capital sino a un quarto dei rispettivi attivi totali, pari a 1.350 e 1.000 miliardi di dollari.

Tutto è cominciato un’era geologica addietro, nel 2007, quando il governo cinese entrò con una quota di 3 miliardi di dollari nel capitale del gigante americano del private equity, Blackstone. Poi Pechino creò la società dedicata CIC, a cui conferì quella quota. Il resto è storia. Una storia di compenetrazione finanziaria assai difficilmente risolvibile, se non in modo traumatico. Sino ai giorni nostri, e anche dopo che le autorità nazionali occidentali hanno ristretto l’investimento diretto cinese, gli investitori pubblici cinesi hanno usato i veicoli di private capital per mantenere ed estendere le posizioni in questa parte del mondo. Il tempo dirà se si è trattato di un cavallo di Troia.

Come ha detto Musk, parlando col ministro cinese che mostrava compiacimento per l’incontro e usava metafore di guida per descrivere il rapporto auspicabile tra Cina e occidente, le due aree sono “gemelli siamesi“. Ecco, forse questo è esattamente il problema. Per il momento, poi, il Big Business occidentale fa mostra di non aver alcuna intenzione di parlare non solo di decoupling ma neppure di derisking. La Cina per ora sembra avere la mano forte di carte, quindi. A meno che non finisca sconfitta da una crisi interna che essa stessa ha coltivato, con l’espansione a debito.

Photo by China News Service, CC BY 3.0, via Wikimedia Commons